공정위가 열어젖힌 대기업 내부거래의 시대 [추적+]

자유인22

경제

0

442

01.14 10:11

더스쿠프 심층취재 추적+

내부거래 공시 기준 완화의 오류➊

경제 규모 커진 현실 감안했다지만

공시대상 늘고 내부거래 규모 비슷

소규모 내부거래로 전환했단 방증

대규모 내부거래는 더 줄어들 전망

공정위, 내부거래 사실상 허락한 셈# 공시대상기업집단에 속하는 기업, 이른바 대기업의 '대규모 내부거래 공시' 의무가 완화됐다. 원래는 내부거래 금액이 50억원 이상이면 공시를 해야 했는데, 이제는 100억원 이상일 때만 공시하면 된다.

# 이 기준을 완화해준 곳은 공정거래위원회다. 공정위는 "현실에 맞는 합리적인 개선"이라고 강조한다. 하지만 일부에선 "공정위가 제 역할을 잊었다"거나 "대기업의 부당한 내부거래를 조장하는 조치다"라는 등의 지적을 내놓고 있다. 왜일까. 더스쿠프가 이 문제를 밑단부터 살펴봤다. '내부거래 공시 기준 완화의 오류' 1편이다.

올해 1월 1일부터 공시대상기업집단 소속 기업의 '대규모 내부거래 공시대상 기준'이 바뀌었다. "2023년 5월 공정거래법 시행령 개정에 따른 것"이란 공정거래위원회의 설명을 인용한 보도들이 적잖게 등장했다.

그런데 웬일인지 기사 댓글창은 조용했다. 2023년 1월 정부가 '대기업집단 공시제도 종합 개선방안'을 통해 대규모 내부거래 공시대상 기준을 변경하겠다고 밝혔을 때도 분위기는 크게 다르지 않았다.

아무래도 '나와 별 상관없는 일'로 생각하는 이들이 많기 때문으로 풀이된다. 여기서 주목할 점은 대규모 내부거래 공시대상 기준을 바꾸는 게 민생과 무관하지 않을 뿐만 아니라, 공정위의 시행령 개정이 적절하지 않다는 비판도 숱하다는 점이다.

그럼 현실을 제대로 들여다보기 위해 대규모 내부거래 공시제도가 무엇인지부터 따져보자. 이 제도는 공시대상기업집단(자산총액이 5조원 이상인 기업집단)에 속하는 기업(상장+비상장)의 내부거래를 제한하기 위해 2000년 4월에 만들어진 장치다. 일정 규모 이상의 내부거래를 진행할 경우 이사회 의결을 반드시 거치고, 이사회 의결 후엔 일정 기간(상장사는 1일, 비상장사는 1주일) 내에 의무적으로 공시해야 하는 게 핵심이다.

첫째 목적은 대규모 내부거래 시 이사회에 책임을 지우겠다는 거다. 둘째는 공시를 통해 소액주주ㆍ채권자 등 이해관계자의 감시를 가능하게 만들어 부당한 내부거래를 사전에 방지하기 위함이다.[※참고: 이런 대규모 내부거래 공시제도의 목적에 주목할 필요가 있다. 그 이유는 뒤에 설명했다.]

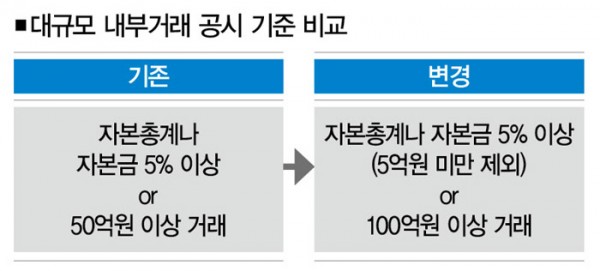

그럼 여기서 말하는 '대규모 내부거래 공시 기준'이란 뭘까. 종전엔 '자본총계나 자본금의 5% 이상 또는 50억원 이상의 상품이나 용역 거래'를 의미했다. 그런데 공정위가 지난해 시행령을 개정하면서 내부거래의 기준을 50억원에서 100억원으로 상향조정했다. 자본금 5% 이상의 내부거래라도 5억원 미만의 소규모라면 공시 대상에서 제외했다. 올해부터 바뀐다는 내용이 바로 이거다.

공정위 관계자는 "그동안 경제 규모와 기업집단 규모가 커진 현실을 충분히 반영하지 못해 시장에 의미 있는 정보를 제공하지 못했는데, 그 한계를 이번 시행령 개정으로 해소했다"면서 "이를 통해 대규모 내부거래를 행한 기업집단을 효율적으로 감시할 수 있음은 물론, 기업들의 공시 부담도 줄어들 것"이라고 설명했다. 현실에 맞게 공시제도를 합리화했다는 거다.

그는 이런 설명도 덧붙였다. "원래부터 대규모 내부거래 공시대상 기준은 100억원이었다. 2012년에 50억원으로 변경했는데, 그걸 원상태로 돌려놓은 것에 불과하다. 일부에서 기준을 완화한 탓에 내부거래를 제대로 모니터링하지 못할 수도 있다는 우려가 있다는 걸 알고 있다. 하지만 기업집단현황 공시나 비상장사 중요사항 공시 등 다른 공시제도를 통해 커버할 수 있다. 완벽하지 않지만 충분히 대체 가능하다고 본다."

■ 오류➊ 쪼개기 내부거래 = 하지만 공정위의 이런 해명은 여러 오류를 안고 있다. 먼저 공정위의 의도는 '현실을 반영해 종전보다 좀 더 큰 규모의 내부거래만 집중적으로 살펴보겠다'는 건데, 이치에 맞지 않다.

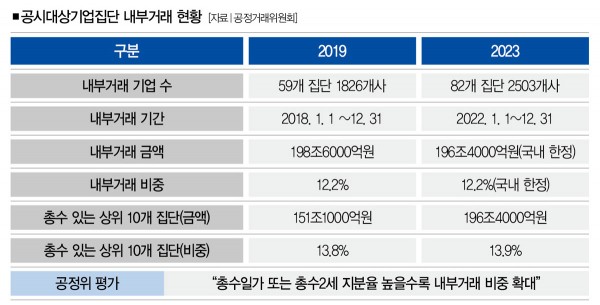

매년 공정위가 발표해온 '공시대상기업집단 내부거래 현황'에 따르면 5년 전인 2019년 대규모 내부거래 공시대상 기업 수는 1826개였다. 2023년엔 2503개였다. 내부거래 현황은 전년도를 기준으로 잡는데, 2018년과 2022년의 내부거래 총액(국내)은 각각 198조6000억원과 196조4000억원이었다.

대규모 내부거래 공시 기업이 37.1% 늘어나는 동안, 내부거래 총액엔 큰 변화가 없었다는 얘기다. 이 말은 각 기업의 내부거래 평균 액수가 줄었다는 방증이다. 대기업들이 '쪼개기 내부거래'를 하고 있을 가능성이 높다는 거다.

그런데도 공정위가 "내부거래 규모가 큰 것들만 들여다보겠다"는 이유로 시행령을 개정한 셈이니 현실과 동떨어진 결정일 수밖에 없다. 일부에서 "시행령 개정이 대기업의 쪼개기 내부거래를 조장할 수 있다"는 우려가 나오는 것도 이 때문이다.

박상인 서울대(행정대학원) 교수는 "공정위의 공시 기준 완화는 이사회 의결과 공시 의무를 회피할 수 있게 해준 것이나 다름없다"면서 "대기업 총수일가가 개인회사를 이용한 소규모 내부거래와 일감 몰아주기로 사익을 취하도록 유인할 수 있다"고 지적했다.

막연한 우려가 아니다. 공정위는 매년 '공시대상기업집단 내부거래 현황'을 발표하면서 "총수일가 또는 총수2세 지분율이 높은 기업일수록 내부거래 비중이 높게 나타난다"는 분석을 내놓는다. 지난해에도 다르지 않았다. 내부거래와 총수일가의 사익편취를 따로 떼어놓고 볼 수 없단 얘기다.

대규모 내부거래 공시 기준 완화 과정에서 공정위가 내세웠던 논리의 허점은 이뿐만이 아니다. '내부거래 공시 기준 완화의 오류' 2편에서 더 짚어봤다.

김정덕 더스쿠프 기자

[email protected]

내부거래 공시 기준 완화의 오류➊

경제 규모 커진 현실 감안했다지만

공시대상 늘고 내부거래 규모 비슷

소규모 내부거래로 전환했단 방증

대규모 내부거래는 더 줄어들 전망

공정위, 내부거래 사실상 허락한 셈# 공시대상기업집단에 속하는 기업, 이른바 대기업의 '대규모 내부거래 공시' 의무가 완화됐다. 원래는 내부거래 금액이 50억원 이상이면 공시를 해야 했는데, 이제는 100억원 이상일 때만 공시하면 된다.

# 이 기준을 완화해준 곳은 공정거래위원회다. 공정위는 "현실에 맞는 합리적인 개선"이라고 강조한다. 하지만 일부에선 "공정위가 제 역할을 잊었다"거나 "대기업의 부당한 내부거래를 조장하는 조치다"라는 등의 지적을 내놓고 있다. 왜일까. 더스쿠프가 이 문제를 밑단부터 살펴봤다. '내부거래 공시 기준 완화의 오류' 1편이다.

올해 1월 1일부터 공시대상기업집단 소속 기업의 '대규모 내부거래 공시대상 기준'이 바뀌었다. "2023년 5월 공정거래법 시행령 개정에 따른 것"이란 공정거래위원회의 설명을 인용한 보도들이 적잖게 등장했다.

그런데 웬일인지 기사 댓글창은 조용했다. 2023년 1월 정부가 '대기업집단 공시제도 종합 개선방안'을 통해 대규모 내부거래 공시대상 기준을 변경하겠다고 밝혔을 때도 분위기는 크게 다르지 않았다.

아무래도 '나와 별 상관없는 일'로 생각하는 이들이 많기 때문으로 풀이된다. 여기서 주목할 점은 대규모 내부거래 공시대상 기준을 바꾸는 게 민생과 무관하지 않을 뿐만 아니라, 공정위의 시행령 개정이 적절하지 않다는 비판도 숱하다는 점이다.

그럼 현실을 제대로 들여다보기 위해 대규모 내부거래 공시제도가 무엇인지부터 따져보자. 이 제도는 공시대상기업집단(자산총액이 5조원 이상인 기업집단)에 속하는 기업(상장+비상장)의 내부거래를 제한하기 위해 2000년 4월에 만들어진 장치다. 일정 규모 이상의 내부거래를 진행할 경우 이사회 의결을 반드시 거치고, 이사회 의결 후엔 일정 기간(상장사는 1일, 비상장사는 1주일) 내에 의무적으로 공시해야 하는 게 핵심이다.

첫째 목적은 대규모 내부거래 시 이사회에 책임을 지우겠다는 거다. 둘째는 공시를 통해 소액주주ㆍ채권자 등 이해관계자의 감시를 가능하게 만들어 부당한 내부거래를 사전에 방지하기 위함이다.[※참고: 이런 대규모 내부거래 공시제도의 목적에 주목할 필요가 있다. 그 이유는 뒤에 설명했다.]

그럼 여기서 말하는 '대규모 내부거래 공시 기준'이란 뭘까. 종전엔 '자본총계나 자본금의 5% 이상 또는 50억원 이상의 상품이나 용역 거래'를 의미했다. 그런데 공정위가 지난해 시행령을 개정하면서 내부거래의 기준을 50억원에서 100억원으로 상향조정했다. 자본금 5% 이상의 내부거래라도 5억원 미만의 소규모라면 공시 대상에서 제외했다. 올해부터 바뀐다는 내용이 바로 이거다.

공정위 관계자는 "그동안 경제 규모와 기업집단 규모가 커진 현실을 충분히 반영하지 못해 시장에 의미 있는 정보를 제공하지 못했는데, 그 한계를 이번 시행령 개정으로 해소했다"면서 "이를 통해 대규모 내부거래를 행한 기업집단을 효율적으로 감시할 수 있음은 물론, 기업들의 공시 부담도 줄어들 것"이라고 설명했다. 현실에 맞게 공시제도를 합리화했다는 거다.

그는 이런 설명도 덧붙였다. "원래부터 대규모 내부거래 공시대상 기준은 100억원이었다. 2012년에 50억원으로 변경했는데, 그걸 원상태로 돌려놓은 것에 불과하다. 일부에서 기준을 완화한 탓에 내부거래를 제대로 모니터링하지 못할 수도 있다는 우려가 있다는 걸 알고 있다. 하지만 기업집단현황 공시나 비상장사 중요사항 공시 등 다른 공시제도를 통해 커버할 수 있다. 완벽하지 않지만 충분히 대체 가능하다고 본다."

■ 오류➊ 쪼개기 내부거래 = 하지만 공정위의 이런 해명은 여러 오류를 안고 있다. 먼저 공정위의 의도는 '현실을 반영해 종전보다 좀 더 큰 규모의 내부거래만 집중적으로 살펴보겠다'는 건데, 이치에 맞지 않다.

매년 공정위가 발표해온 '공시대상기업집단 내부거래 현황'에 따르면 5년 전인 2019년 대규모 내부거래 공시대상 기업 수는 1826개였다. 2023년엔 2503개였다. 내부거래 현황은 전년도를 기준으로 잡는데, 2018년과 2022년의 내부거래 총액(국내)은 각각 198조6000억원과 196조4000억원이었다.

대규모 내부거래 공시 기업이 37.1% 늘어나는 동안, 내부거래 총액엔 큰 변화가 없었다는 얘기다. 이 말은 각 기업의 내부거래 평균 액수가 줄었다는 방증이다. 대기업들이 '쪼개기 내부거래'를 하고 있을 가능성이 높다는 거다.

그런데도 공정위가 "내부거래 규모가 큰 것들만 들여다보겠다"는 이유로 시행령을 개정한 셈이니 현실과 동떨어진 결정일 수밖에 없다. 일부에서 "시행령 개정이 대기업의 쪼개기 내부거래를 조장할 수 있다"는 우려가 나오는 것도 이 때문이다.

박상인 서울대(행정대학원) 교수는 "공정위의 공시 기준 완화는 이사회 의결과 공시 의무를 회피할 수 있게 해준 것이나 다름없다"면서 "대기업 총수일가가 개인회사를 이용한 소규모 내부거래와 일감 몰아주기로 사익을 취하도록 유인할 수 있다"고 지적했다.

막연한 우려가 아니다. 공정위는 매년 '공시대상기업집단 내부거래 현황'을 발표하면서 "총수일가 또는 총수2세 지분율이 높은 기업일수록 내부거래 비중이 높게 나타난다"는 분석을 내놓는다. 지난해에도 다르지 않았다. 내부거래와 총수일가의 사익편취를 따로 떼어놓고 볼 수 없단 얘기다.

대규모 내부거래 공시 기준 완화 과정에서 공정위가 내세웠던 논리의 허점은 이뿐만이 아니다. '내부거래 공시 기준 완화의 오류' 2편에서 더 짚어봤다.

김정덕 더스쿠프 기자

[email protected]