AI 붐에 각광받는 K변압기…최대 수혜주는 HD현대일렉트릭

자유인215

IT과학

0

672

01.26 17:40

연초 달아오르는 K변압기 3대장

전력산업 '약방의 감초'인 변압기 관련 주식이 연초부터 뜨겁게 달아오르고 있다.

신재생에너지로의 강력한 전환(드라이브), 전기차 부흥기를 지나 인공지능(AI) 붐으로 이어지자 전기 전압을 바꿔주는 변압기 업체들의 몸값도 뛰고 있다. 미국은 세계 최대 전력시장이자 국산 배터리(K배터리)가 가장 많이 수출되는 곳으로, 2022년부터 낡아 빠진 변압기 교체 수요가 폭발했다.

K배터리 상장사 중 변압기 사업에 올인한 HD현대일렉트릭의 순이익이 적자에서 흑자로 전환된 시기이기도 하다.

최근 '전기 먹는 하마'로 불리는 AI로 인해 전력 인프라스트럭처가 더 중요해지자 HD현대일렉트릭, 효성중공업, LS일렉트릭 등 'K변압기 3대장'으로 투자 관심이 쏠리고 있다. 미국이 중국산 변압기를 견제하며 누르자 K변압기 예상 실적이 부풀어오르는 '풍선효과'가 나타나는 것도 외국인투자자가 몰리는 이유다.

외국인 수급과 수익성을 주요 지표로 생각하는 투자자라면 3대장 중 HD현대일렉트릭이 더 낫다.

부동산 경기 침체 위험(리스크)을 안고 있는 효성중공업은 향후 이익 증가율이 가장 높아 고위험·고수익 투자자에게 적합하다.

LS일렉트릭은 사업 다각화로 자체 분산투자가 돼 있고 배당성향도 40%로 중장기 배당 투자자가 관심을 가질 만한 주식으로 꼽힌다.

美 변압기 교체 수요 수혜 HD현대일렉트릭

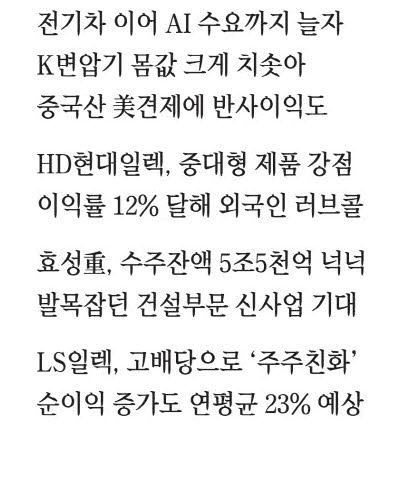

지난 22일 기준 최근 1년간 외국인투자자는 K배터리 3대장 주식을 3356억원어치 순매수했다. 올해 들어서도 485억원 규모로 순매수하고 있다. 미국의 전력산업 투자에 따라 이들 3사 실적이 올해도 늘어날 것이란 기대감이 반영됐다. 지난 23일 블룸버그에 따르면 K변압기 3사의 주당순이익(EPS) 증가율은 2022년 이후 2025년까지 4개년 연평균 20% 이상씩 성장할 것으로 추정된다.

이익 증가율이 이같이 높게 나타나는 것은 미국의 변압기 수요가 급증하고 있는데 이를 한국 등 수입에 의존하고 있어서다.

3사를 포함해 국산 변압기의 36%(2022년 기준)가 미국으로 수출되고 있다.

KOTRA 자료에 따르면 미국의 산업용 변압기 중 33% 이상은 30년 넘게 사용됐다.

변압기의 높은 효율이 유지되는 기간이 20년이라는 점을 감안하면 교체가 시급하다.

게다가 미국이 중국산 변압기 의존도를 탈피하고자 하면서 K변압기 3대장에 반사이익이 나타나고 있다.

최대 수혜는 변압기 차단기 등 관련 전력기기에 올인하고 있는 HD현대일렉트릭이다.

이 회사 최근 1년 주가수익률이 177.9%로 3사 중 가장 높은 것만 봐도 알 수 있다.

AI 시장 성장으로 데이터센터 등에 필요한 초고압 변압기 비중이 높은 이 상장사가 유일하게 두 자릿수 영업이익률(12.3%)을 기록하는 이유이기도 하다.

에프앤가이드에 따르면 HD현대일렉트릭의 2023년 매출과 영업이익은 각각 2조1000억원, 1300억원으로 예상된다. 2022년 대비 매출은 16%, 영업이익은 1260%나 급증했다.

미국 AI발 초고압 변압기 수요 폭증으로 2024년 매출은 사상 처음 3조원을 돌파할 것으로 추정된다. 2017년 4월 현대중공업으로부터 인적분할된 HD현대일렉트릭은 변압기 등 에너지솔루션 전문기업으로 출범했다. 이때만 해도 수많은 오너 기업의 분할 상장 정도로만 치부됐는데 이후 인수·합병(M&A)과 미국 변압기 시장 성장의 수혜를 고스란히 보고 있다. 2022년 4월 강소기업 'HD현대플라스포'를 인수하면서 신재생용 변압기와 고압 차단기 분야에서 시장 점유율을 높여갔다.

반도체 업계의 SK하이닉스처럼 변압기 등 전력기기에 특화된 장점이 최근 부각되고 있다. 다른 K변압기 업체들처럼 미국과 사우디아라비아로 가장 많이 수출한다. 두 국가는 전 세계에서 신사업 투자가 가장 많이 이뤄지는 곳으로, 변압기 수출 동향만 봐도 어느 국가가 성장하는지 가늠할 수 있는 셈이다. HD현대일렉트릭은 두 국가에서 초고압 변압기 시장 점유율이 각각 1·2위라고 자체 추산하고 있다.

전력기기 수주잔액은 2023년 9월 말 기준 5조2000억원이다. 2017년 분할 당시와 비교하면 4배가량 급증했다. 회사 측에 따르면 변압기 생산이 전 세계 수요를 못 맞추고 있다. 울산 공장의 풀가동과 함께 미국 앨라배마 공장 증설도 올해 안에 끝낸다는 계획이다.

효성중공업 순익 증가율 100%

효성중공업의 수주잔액은 중국과 인도법인 수주까지 포함하면 5조5000억원(22일 각국 환율 적용)으로 HD현대일렉트릭보다 넉넉하다. 이런 일감에도 주가수익률이 HD현대일렉트릭보다 낮았던 것은 건설부문이 발목을 잡고 있어서다. 건설 사업의 빚 부담 때문에 효성중공업의 부채 비율은 작년 9월 말 기준 307%다. 주식 투자 리스크가 다른 업체들보다 높다는 뜻이다.

건설과 변압기 두 축의 사업 구조로 올해 전망은 오히려 더 좋다는 신호가 잡힌다.

전력기기 부문 호황과 함께 효성중공업 건설부문 신사업이 본격화된다는 이유 때문이다. 건설 분야에서는 올해부터 액화수소 플랜트 공장이 완료되면서 실적에 보탬이 될 전망이다. 특히 효성중공업은 비용 부담이 낮은 편이다. 이는 매출액 대비 인건비 등 판관비용 비중(판관비율)으로 보면 된다. 2020년 11.8%였던 판관비율은 2022년 8.3%까지 내려갔다. LS일렉트릭(12.1%)과 HD현대일렉트릭(9.7%)보다 낮다.

국민연금도 효성중공업에 대한 투자가 실속 있다고 판단해 최근 지분을 늘렸다. '자본시장 큰손' 국민연금은 2022년 말 효성중공업 지분 6%를 보유했다. 비용 부담이 작고 향후 전력기기와 건설 분야 쌍끌이 수혜가 예상되자 2023년 말 기준 지분율을 11.3%까지 끌어올렸다. 효성중공업의 주가수익비율(PER)은 6.6배로, 12배가 넘는 HD현대일렉트릭과 8배 수준인 LS일렉트릭보다 낮다.

LS일렉트릭 배당성향 40%

LS일렉트릭이 다른 두 곳의 변압기 회사와 차별화된 포인트는 사업 다각화와 주주 친화 행보다. 이 상장사의 3대 사업은 변압기 등이 포함된 전력 사업을 중심축으로, 빌딩 자동화 등 자동화 사업과 동관 등 금속 사업으로 나뉘어 있다.동관 사업은 원재료인 전기동 가격에 좌지우지되며, 자동화 사업은 기업의 설비투자와 관련이 깊어 최근 약세를 보인다.

이런 사업 다각화로 인해 LS일렉트릭 영업이익률(6.9%)은 3사 중 가장 낮았다.

그러나 신재생에너지 사업과 전기차 판매가 다시 바람을 타면 LS일렉트릭 실적은 다시 급증할 것으로 보인다.

EPS가 2025년까지 4개년 동안 연평균 23.1% 증가할 것으로 예상되면서 HD현대일렉트릭(20.9%)보다 높은 수치가 나온 것도 이 같은 기대감 덕분이다. 3사 중에선 LS일렉트릭의 배당성향이 가장 높다. 배당성향은 순이익 중 배당금 비율로, 주주 친화의 척도다.

이 회사는 아예 재무제표에 '개별회계 기준 배당성향 40%를 유지한다'고 공시하고 있다.

2022년 기준 주당 1100원의 배당을 줬고, 2023년도 배당금은 1562원(에프앤가이드 기준)으로 예상된다.

배당수익률은 2%로 다른 고배당주보다는 낮지만 성장 사업에 있는 상장사라는 것을 감안하면 나쁘지 않은 수준이다.

LS일렉트릭의 올해 예상 영업이익은 3442억원으로, 전년 대비 5.4% 증가할 것으로 추정된다.

[문일호 엠플러스센터 증권전문기자]

전력산업 '약방의 감초'인 변압기 관련 주식이 연초부터 뜨겁게 달아오르고 있다.

신재생에너지로의 강력한 전환(드라이브), 전기차 부흥기를 지나 인공지능(AI) 붐으로 이어지자 전기 전압을 바꿔주는 변압기 업체들의 몸값도 뛰고 있다. 미국은 세계 최대 전력시장이자 국산 배터리(K배터리)가 가장 많이 수출되는 곳으로, 2022년부터 낡아 빠진 변압기 교체 수요가 폭발했다.

K배터리 상장사 중 변압기 사업에 올인한 HD현대일렉트릭의 순이익이 적자에서 흑자로 전환된 시기이기도 하다.

최근 '전기 먹는 하마'로 불리는 AI로 인해 전력 인프라스트럭처가 더 중요해지자 HD현대일렉트릭, 효성중공업, LS일렉트릭 등 'K변압기 3대장'으로 투자 관심이 쏠리고 있다. 미국이 중국산 변압기를 견제하며 누르자 K변압기 예상 실적이 부풀어오르는 '풍선효과'가 나타나는 것도 외국인투자자가 몰리는 이유다.

외국인 수급과 수익성을 주요 지표로 생각하는 투자자라면 3대장 중 HD현대일렉트릭이 더 낫다.

부동산 경기 침체 위험(리스크)을 안고 있는 효성중공업은 향후 이익 증가율이 가장 높아 고위험·고수익 투자자에게 적합하다.

LS일렉트릭은 사업 다각화로 자체 분산투자가 돼 있고 배당성향도 40%로 중장기 배당 투자자가 관심을 가질 만한 주식으로 꼽힌다.

美 변압기 교체 수요 수혜 HD현대일렉트릭

지난 22일 기준 최근 1년간 외국인투자자는 K배터리 3대장 주식을 3356억원어치 순매수했다. 올해 들어서도 485억원 규모로 순매수하고 있다. 미국의 전력산업 투자에 따라 이들 3사 실적이 올해도 늘어날 것이란 기대감이 반영됐다. 지난 23일 블룸버그에 따르면 K변압기 3사의 주당순이익(EPS) 증가율은 2022년 이후 2025년까지 4개년 연평균 20% 이상씩 성장할 것으로 추정된다.

이익 증가율이 이같이 높게 나타나는 것은 미국의 변압기 수요가 급증하고 있는데 이를 한국 등 수입에 의존하고 있어서다.

3사를 포함해 국산 변압기의 36%(2022년 기준)가 미국으로 수출되고 있다.

KOTRA 자료에 따르면 미국의 산업용 변압기 중 33% 이상은 30년 넘게 사용됐다.

변압기의 높은 효율이 유지되는 기간이 20년이라는 점을 감안하면 교체가 시급하다.

게다가 미국이 중국산 변압기 의존도를 탈피하고자 하면서 K변압기 3대장에 반사이익이 나타나고 있다.

최대 수혜는 변압기 차단기 등 관련 전력기기에 올인하고 있는 HD현대일렉트릭이다.

이 회사 최근 1년 주가수익률이 177.9%로 3사 중 가장 높은 것만 봐도 알 수 있다.

AI 시장 성장으로 데이터센터 등에 필요한 초고압 변압기 비중이 높은 이 상장사가 유일하게 두 자릿수 영업이익률(12.3%)을 기록하는 이유이기도 하다.

에프앤가이드에 따르면 HD현대일렉트릭의 2023년 매출과 영업이익은 각각 2조1000억원, 1300억원으로 예상된다. 2022년 대비 매출은 16%, 영업이익은 1260%나 급증했다.

미국 AI발 초고압 변압기 수요 폭증으로 2024년 매출은 사상 처음 3조원을 돌파할 것으로 추정된다. 2017년 4월 현대중공업으로부터 인적분할된 HD현대일렉트릭은 변압기 등 에너지솔루션 전문기업으로 출범했다. 이때만 해도 수많은 오너 기업의 분할 상장 정도로만 치부됐는데 이후 인수·합병(M&A)과 미국 변압기 시장 성장의 수혜를 고스란히 보고 있다. 2022년 4월 강소기업 'HD현대플라스포'를 인수하면서 신재생용 변압기와 고압 차단기 분야에서 시장 점유율을 높여갔다.

반도체 업계의 SK하이닉스처럼 변압기 등 전력기기에 특화된 장점이 최근 부각되고 있다. 다른 K변압기 업체들처럼 미국과 사우디아라비아로 가장 많이 수출한다. 두 국가는 전 세계에서 신사업 투자가 가장 많이 이뤄지는 곳으로, 변압기 수출 동향만 봐도 어느 국가가 성장하는지 가늠할 수 있는 셈이다. HD현대일렉트릭은 두 국가에서 초고압 변압기 시장 점유율이 각각 1·2위라고 자체 추산하고 있다.

전력기기 수주잔액은 2023년 9월 말 기준 5조2000억원이다. 2017년 분할 당시와 비교하면 4배가량 급증했다. 회사 측에 따르면 변압기 생산이 전 세계 수요를 못 맞추고 있다. 울산 공장의 풀가동과 함께 미국 앨라배마 공장 증설도 올해 안에 끝낸다는 계획이다.

효성중공업 순익 증가율 100%

효성중공업의 수주잔액은 중국과 인도법인 수주까지 포함하면 5조5000억원(22일 각국 환율 적용)으로 HD현대일렉트릭보다 넉넉하다. 이런 일감에도 주가수익률이 HD현대일렉트릭보다 낮았던 것은 건설부문이 발목을 잡고 있어서다. 건설 사업의 빚 부담 때문에 효성중공업의 부채 비율은 작년 9월 말 기준 307%다. 주식 투자 리스크가 다른 업체들보다 높다는 뜻이다.

건설과 변압기 두 축의 사업 구조로 올해 전망은 오히려 더 좋다는 신호가 잡힌다.

전력기기 부문 호황과 함께 효성중공업 건설부문 신사업이 본격화된다는 이유 때문이다. 건설 분야에서는 올해부터 액화수소 플랜트 공장이 완료되면서 실적에 보탬이 될 전망이다. 특히 효성중공업은 비용 부담이 낮은 편이다. 이는 매출액 대비 인건비 등 판관비용 비중(판관비율)으로 보면 된다. 2020년 11.8%였던 판관비율은 2022년 8.3%까지 내려갔다. LS일렉트릭(12.1%)과 HD현대일렉트릭(9.7%)보다 낮다.

국민연금도 효성중공업에 대한 투자가 실속 있다고 판단해 최근 지분을 늘렸다. '자본시장 큰손' 국민연금은 2022년 말 효성중공업 지분 6%를 보유했다. 비용 부담이 작고 향후 전력기기와 건설 분야 쌍끌이 수혜가 예상되자 2023년 말 기준 지분율을 11.3%까지 끌어올렸다. 효성중공업의 주가수익비율(PER)은 6.6배로, 12배가 넘는 HD현대일렉트릭과 8배 수준인 LS일렉트릭보다 낮다.

LS일렉트릭 배당성향 40%

LS일렉트릭이 다른 두 곳의 변압기 회사와 차별화된 포인트는 사업 다각화와 주주 친화 행보다. 이 상장사의 3대 사업은 변압기 등이 포함된 전력 사업을 중심축으로, 빌딩 자동화 등 자동화 사업과 동관 등 금속 사업으로 나뉘어 있다.동관 사업은 원재료인 전기동 가격에 좌지우지되며, 자동화 사업은 기업의 설비투자와 관련이 깊어 최근 약세를 보인다.

이런 사업 다각화로 인해 LS일렉트릭 영업이익률(6.9%)은 3사 중 가장 낮았다.

그러나 신재생에너지 사업과 전기차 판매가 다시 바람을 타면 LS일렉트릭 실적은 다시 급증할 것으로 보인다.

EPS가 2025년까지 4개년 동안 연평균 23.1% 증가할 것으로 예상되면서 HD현대일렉트릭(20.9%)보다 높은 수치가 나온 것도 이 같은 기대감 덕분이다. 3사 중에선 LS일렉트릭의 배당성향이 가장 높다. 배당성향은 순이익 중 배당금 비율로, 주주 친화의 척도다.

이 회사는 아예 재무제표에 '개별회계 기준 배당성향 40%를 유지한다'고 공시하고 있다.

2022년 기준 주당 1100원의 배당을 줬고, 2023년도 배당금은 1562원(에프앤가이드 기준)으로 예상된다.

배당수익률은 2%로 다른 고배당주보다는 낮지만 성장 사업에 있는 상장사라는 것을 감안하면 나쁘지 않은 수준이다.

LS일렉트릭의 올해 예상 영업이익은 3442억원으로, 전년 대비 5.4% 증가할 것으로 추정된다.

[문일호 엠플러스센터 증권전문기자]