월배당 ETF에 빠진 개미…제2월급통장 되려면 ‘이것’ 따져야[선데이 머니카페]

자유인83

경제

6

572

01.28 09:43

2만 명 투자中···투자금 1년새 16배 급증

10명 중 7명 MZ세대, 50대 이상은 줄어

41개 월배당 ETF 중 14개만 연4% 이상 분배

“배당수익률뿐 아니라 자본수익 등 고루 따져야”이미지투데이

[서울경제]

매월 따박따박 배당금이 지급되는 월배당 상장지수펀드(ETF)에 대한 관심이 높아지면서 뭉칫돈이 몰리고 있다. 40대 이하 젊은 연령대를 중심으로 안정적 현금화가 가능한 점이 매력으로 꼽히며 자산운용사들은 다양한 월배당 ETF 라인업을 갖추는 중이다. 다만 지난해 월배당 상품 10개 중 6개의 실제 배당수익률은 정기예금 금리(연4%)에 못미친 것으로 나타나 신중한 투자가 요구된다.

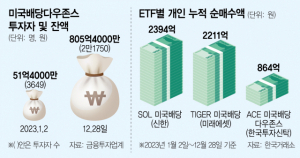

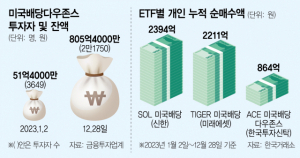

서울경제신문이 28일 미국배당 다우존스 ETF를 운용 중인 미래에셋·신한·한국투자신탁운용 3곳의 상품에 투자한 연령대별 투자자 수 및 잔액을 분석한 결과 지난 해 12월 28일 기준 총 2만 1750명의 투자자가 약 805억 4000만 원을 투자하고 있는 것으로 조사됐다. 1년 새 투자자는 6배, 잔액은 16배 폭증한 규모다.

연령별로는 10명 중 7명 이상이 40대 이하 MZ 세대였다. 평가금액 기준 3개 상품 투자자 중 40대 이하 연령대가 차지하는 비중은 지난해 초 64.6%에서 연말 71.2%로 늘었다. 반면 50대 이상 연령대의 보유 비중은 35.4%에서 7%포인트가량 줄어든 28.8%로 집계됐다.

상품별로는 신한자산운용의 ‘SOL 미국배당다우존스 ETF’의 잔고가 연초 30억 원 수준에서 391억 9000만 원까지 불어나 1년 새 13배 급증했다. 한국투자신탁운용의 ‘ACE 미국배당다우존스 ETF’는 같은 기간 21억 원에서 146억 원으로 7배 증가했다. 지난해 6월 상장한 미래에셋자산운용의 ‘TIGER 미국배당다우존스 ETF’ 역시 빠르게 몸집을 불려 연말 기준 평가금액이 266억 6000만 원으로 단숨에 2위로 올라섰다.

미국배당다우존스는 미국의 배당 성장주에 투자해 연 기준 3.5% 내외의 분배금을 목표로 매달 나눠 지급하는 대표 월배당 상품으로 꼽힌다. 현재 미래에셋과 신한, 한국투자신탁에서 3개 상품을 운용 중이며 지난해 1년 동안 ‘SOL 미국배당다우존스 ETF’와 ‘TIGER 미국배당다우존스 ETF’에 각각 2394억 원, 2211억 원의 개인 순매수세가 몰렸다. 전체 ETF 중 4, 5위에 해당하는 수치다.

투자 전문가들은 변동성이 높아진 증시에서 안정적인 수익을 확보할 수 있는 월배당 ETF의 매력이 높아진 결과라고 분석한다. 특히 사회관계망(SNS)에서 월배당 상품이 매월 일정한 수익을 얻을 수 있는 재테크 수단으로 입소문을 타면서 자금이 대거 몰렸다. 연금 계좌로 투자시 15.4%의 배당 소득세가 면제된다는 점도 투자자들을 끌어 모은 또 다른 요인이다.

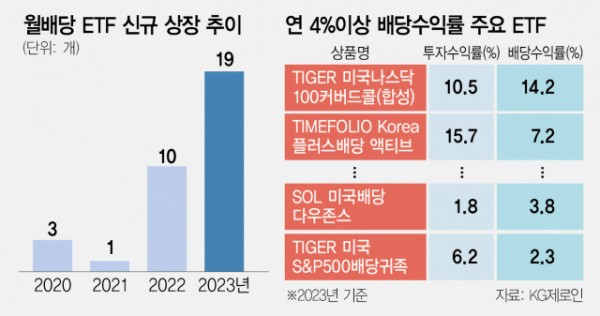

월배당 ETF에 대한 관심이 증가하면서 출시 상품수도 빠르게 늘고 있다. 2022년 10개, 지난해 19개의 상품이 출시됐고 과거 존재하던 배당 ETF들도 월배당 지급 방식으로 변경하면서 지난해 말 기준 총 41개의 월배당 ETF가 거래 중이다.

하지만 이중 지난해 연 4% 이상 배당수익률을 기록한 상품은 3분의 1 가량인 것으로 나타났다. KG제로인에 따르면 지난해 말 기준 국내 증시에 상장된 월배당 ETF 41개 중 연 4% 이상 배당수익률을 기록한 상품은 14개에 그쳤다. 물론 41개 상품 중 19개가 지난해 상장된 점을 감안하면 아직 1년이 채 안된 상품이 절반 수준이지만 2022년 상장한 ‘WOORI 200’의 배당수익률은 연1.1%였고 ‘TIGER 미국 S&P500배당귀족’의 배당수익률도 같은 기간 2.3%에 그쳤다.

주가는 급등했지만 배당수익률은 상대적으로 낮은 상품들도 적지 않다. ‘SOL 미국 S&P500’은 지난해 미국 증시 급등으로 26.8% 올랐지만 배당수익률은 1.7% 수준에 그쳤다. ‘HANARO 미국 S&P500’ 역시 같은 기간 25.8% 상승한 반면 배당수익률은 1.9%에 그쳤다. 월배당 상품이라고는 하지만 사실상 해당 ETF가 담고 있는 종목 주가에 따른 자본수익 비중이 더 큰 셈이다.

전문가들은 월배당 ETF를 고를 때 단순히 ‘월배당’이라는 말에 현혹되기보다는 해당 상품이 담고 있는 종목의 자본수익률과 그에 따른 배당수익률을 분리해 따져보라고 조언한다. 이 때 활용할 수 있는 지표는 배당금을 모두 재투자했을 경우 가능한 ‘배당재투자 수익률(TR)’이다. 은행 예금금리 이상의 배당수익률을 보이는 상품 중 TR이 높은 상품을 고르는 게 배당과 주가상승 두 마리 토끼를 잡을 수 있다는 것이다.

예컨대 지난해 배당수익률이 가장 높았던 상품은 미래에셋자산운용의 ‘TIGER 미국나스닥100커버드콜(합성)’로 14.2%를 기록했다. 이 상품의 주가는 같은 기간 10.5%로 배당재투자수익률은 24.7%에 달했다. ‘TIMEFOLIO Korea플러스배당액티브’ 역시 배당수익률 7.2%, 주가 수익률 15.2%로 이 둘을 합한 배당재투자수익률은 22.9%를 기록했다. 자본이득과 배당이라는 두 마리 토끼를 잡은 상품들로 꼽힌다.

자산운용업계 한 관계자는 “월배당 ETF에 투자할 때는 얼마나 꾸준히 의미 있는 수준의 월배당금을 지급하는지 먼저 확인한 후 투자한 원금의 가치 상승까지 동시에 달성할 수 있는 상품을 고르는 게 중요하다”고 강조했다.

10명 중 7명 MZ세대, 50대 이상은 줄어

41개 월배당 ETF 중 14개만 연4% 이상 분배

“배당수익률뿐 아니라 자본수익 등 고루 따져야”이미지투데이

[서울경제]

매월 따박따박 배당금이 지급되는 월배당 상장지수펀드(ETF)에 대한 관심이 높아지면서 뭉칫돈이 몰리고 있다. 40대 이하 젊은 연령대를 중심으로 안정적 현금화가 가능한 점이 매력으로 꼽히며 자산운용사들은 다양한 월배당 ETF 라인업을 갖추는 중이다. 다만 지난해 월배당 상품 10개 중 6개의 실제 배당수익률은 정기예금 금리(연4%)에 못미친 것으로 나타나 신중한 투자가 요구된다.

━

美배당 다우존스 ETF, 1년새 투자자 6배·투자금 16배 폭증

서울경제신문이 28일 미국배당 다우존스 ETF를 운용 중인 미래에셋·신한·한국투자신탁운용 3곳의 상품에 투자한 연령대별 투자자 수 및 잔액을 분석한 결과 지난 해 12월 28일 기준 총 2만 1750명의 투자자가 약 805억 4000만 원을 투자하고 있는 것으로 조사됐다. 1년 새 투자자는 6배, 잔액은 16배 폭증한 규모다.

연령별로는 10명 중 7명 이상이 40대 이하 MZ 세대였다. 평가금액 기준 3개 상품 투자자 중 40대 이하 연령대가 차지하는 비중은 지난해 초 64.6%에서 연말 71.2%로 늘었다. 반면 50대 이상 연령대의 보유 비중은 35.4%에서 7%포인트가량 줄어든 28.8%로 집계됐다.

상품별로는 신한자산운용의 ‘SOL 미국배당다우존스 ETF’의 잔고가 연초 30억 원 수준에서 391억 9000만 원까지 불어나 1년 새 13배 급증했다. 한국투자신탁운용의 ‘ACE 미국배당다우존스 ETF’는 같은 기간 21억 원에서 146억 원으로 7배 증가했다. 지난해 6월 상장한 미래에셋자산운용의 ‘TIGER 미국배당다우존스 ETF’ 역시 빠르게 몸집을 불려 연말 기준 평가금액이 266억 6000만 원으로 단숨에 2위로 올라섰다.

미국배당다우존스는 미국의 배당 성장주에 투자해 연 기준 3.5% 내외의 분배금을 목표로 매달 나눠 지급하는 대표 월배당 상품으로 꼽힌다. 현재 미래에셋과 신한, 한국투자신탁에서 3개 상품을 운용 중이며 지난해 1년 동안 ‘SOL 미국배당다우존스 ETF’와 ‘TIGER 미국배당다우존스 ETF’에 각각 2394억 원, 2211억 원의 개인 순매수세가 몰렸다. 전체 ETF 중 4, 5위에 해당하는 수치다.

투자 전문가들은 변동성이 높아진 증시에서 안정적인 수익을 확보할 수 있는 월배당 ETF의 매력이 높아진 결과라고 분석한다. 특히 사회관계망(SNS)에서 월배당 상품이 매월 일정한 수익을 얻을 수 있는 재테크 수단으로 입소문을 타면서 자금이 대거 몰렸다. 연금 계좌로 투자시 15.4%의 배당 소득세가 면제된다는 점도 투자자들을 끌어 모은 또 다른 요인이다.

━

연4% 이상 분배 ETF는 3분의 1 그쳐

월배당 ETF에 대한 관심이 증가하면서 출시 상품수도 빠르게 늘고 있다. 2022년 10개, 지난해 19개의 상품이 출시됐고 과거 존재하던 배당 ETF들도 월배당 지급 방식으로 변경하면서 지난해 말 기준 총 41개의 월배당 ETF가 거래 중이다.

하지만 이중 지난해 연 4% 이상 배당수익률을 기록한 상품은 3분의 1 가량인 것으로 나타났다. KG제로인에 따르면 지난해 말 기준 국내 증시에 상장된 월배당 ETF 41개 중 연 4% 이상 배당수익률을 기록한 상품은 14개에 그쳤다. 물론 41개 상품 중 19개가 지난해 상장된 점을 감안하면 아직 1년이 채 안된 상품이 절반 수준이지만 2022년 상장한 ‘WOORI 200’의 배당수익률은 연1.1%였고 ‘TIGER 미국 S&P500배당귀족’의 배당수익률도 같은 기간 2.3%에 그쳤다.

주가는 급등했지만 배당수익률은 상대적으로 낮은 상품들도 적지 않다. ‘SOL 미국 S&P500’은 지난해 미국 증시 급등으로 26.8% 올랐지만 배당수익률은 1.7% 수준에 그쳤다. ‘HANARO 미국 S&P500’ 역시 같은 기간 25.8% 상승한 반면 배당수익률은 1.9%에 그쳤다. 월배당 상품이라고는 하지만 사실상 해당 ETF가 담고 있는 종목 주가에 따른 자본수익 비중이 더 큰 셈이다.

━

‘무늬만’ 월배당 ETF 골라내려면

전문가들은 월배당 ETF를 고를 때 단순히 ‘월배당’이라는 말에 현혹되기보다는 해당 상품이 담고 있는 종목의 자본수익률과 그에 따른 배당수익률을 분리해 따져보라고 조언한다. 이 때 활용할 수 있는 지표는 배당금을 모두 재투자했을 경우 가능한 ‘배당재투자 수익률(TR)’이다. 은행 예금금리 이상의 배당수익률을 보이는 상품 중 TR이 높은 상품을 고르는 게 배당과 주가상승 두 마리 토끼를 잡을 수 있다는 것이다.

예컨대 지난해 배당수익률이 가장 높았던 상품은 미래에셋자산운용의 ‘TIGER 미국나스닥100커버드콜(합성)’로 14.2%를 기록했다. 이 상품의 주가는 같은 기간 10.5%로 배당재투자수익률은 24.7%에 달했다. ‘TIMEFOLIO Korea플러스배당액티브’ 역시 배당수익률 7.2%, 주가 수익률 15.2%로 이 둘을 합한 배당재투자수익률은 22.9%를 기록했다. 자본이득과 배당이라는 두 마리 토끼를 잡은 상품들로 꼽힌다.

자산운용업계 한 관계자는 “월배당 ETF에 투자할 때는 얼마나 꾸준히 의미 있는 수준의 월배당금을 지급하는지 먼저 확인한 후 투자한 원금의 가치 상승까지 동시에 달성할 수 있는 상품을 고르는 게 중요하다”고 강조했다.