D램·낸드 수요 반등 AI 올라탄 삼성전자, 올 영업익 35조 예고

자유인275

IT과학

5

526

01.09 18:36

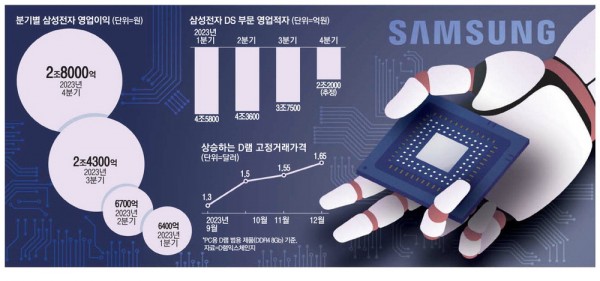

4분기 영업익 2조8000억

반도체 감산효과로 재고 감소

4분기 연속 실적 개선 전망

D램 가격 석달 연속 오른데다

AI 확대로 HBM 품귀 빚을 듯

'흑자 열쇠' 낸드도 수요 개선

◆ 반도체 훈풍 ◆

3개 분기 연속 실적 개선에 성공한 삼성전자가 올해 반도체 업황 회복을 발판으로 연간 35조원대 영업이익을 달성하기 위해 시동을 걸었다.

최근 생성형 인공지능(AI) 열풍으로 고성능 반도체 수요가 확대되고 온디바이스 AI 확산으로 스마트폰·TV 등 완제품 판매에 대한 기대감이 커지면서 부품과 완제품의 '쌍끌이'를 기대하는 상황이다.

9일 삼성전자가 공개한 '2023년 4분기 잠정 실적'에 따르면 지난해 4분기 삼성전자 영업이익은 2조8000억원으로 분기 기준으로는 지난해 최대 폭을 기록했다. 이 같은 영업이익은 반도체를 담당하는 디바이스솔루션(DS) 부문의 실적 개선에 따른 것으로 풀이된다. 지난해 1분기 4조5800억원으로 불어난 DS 부문의 영업적자는 4분기에 2조2000억원까지 감소한 것으로 관측된다. 감산 효과로 메모리 반도체 고객사의 재고가 정상화되고 시장에서 수요가 개선된 데 따른 것이다.

시장에서는 올해 전망을 더 긍정적으로 보고 있다. 메모리 출하량이 늘고 평균판매단가(ASP)가 상승하는 흐름이 지속되고 있기 때문이다.

삼성전자를 비롯해 주요 메모리 업체의 감산 효과로 2년 넘게 하락했던 D램·낸드플래시 가격은 반등을 시작했다. 시장조사기업 D램익스체인지가 집계한 PC용 D램과 메모리카드, USB용 낸드플래시의 고정거래가격은 작년 10월 이후 3개월 연속 오르고 있다.

류영호 NH투자증권 연구원은 "PC·모바일 일부 고객사의 신제품 출시와 재고 축적 수요가 맞물려 반도체 수급이 좋아지고 있다"며 "전방 산업 회복에 따른 가동률 제고와 일반 메모리 수요 증가는 하반기 때 삼성전자에 가파른 실적 개선으로 연결될 것"이라고 내다봤다.

더블데이터레이트(DDR)5와 고대역폭메모리(HBM) 등 AI 시대에 필수인 고성능 D램 수요 역시 지속 증가할 것으로 전망된다. 특히 D램 여러 개를 수직으로 연결해 데이터 처리 속도를 높인 HBM은 AI 시장 확대로 공급 부족이 예상된다. 여기에 온디바이스 AI 시장의 성장세가 고용량·고성능 반도체 수요를 끌어올리고 있다.

이뿐만 아니라 낸드플래시 시장의 회복기가 가까워졌다는 점도 고무적이다. 시장에서는 지난해 4분기 삼성전자가 D램 부문에서 8000억원대 흑자를 거둔 반면 낸드플래시 부문에서 2조원대가 넘는 적자를 낸 것으로 보고 있다. 삼성전자가 DS 부문에서 흑자전환하기 위한 열쇠는 낸드플래시에 있다는 의미다.

반도체 업계 관계자는 "낸드플래시 시황이 올해 1분기 들어 개선되고, 가격 인상에 대해 고객사의 수용도가 높아지고 있다"며 "낸드플래시 수요 또한 미국을 중심으로 개선되는 흐름을 보인다"고 설명했다.

반도체 부문에서 실적이 오르는 분위기에 힘입어 삼성전자는 올해 1분기에도 작년 4분기 대비 영업이익 개선세를 이어갈 것으로 예상된다. 4개 분기 연속 실적 개선 흐름이 계속될 수 있다는 것이다.

삼성전자는 DS 부문뿐만 아니라 다른 사업부에서도 실적 반등을 예상한다. 시장에서는 작년 4분기 삼성디스플레이(SDC)와 모바일경험(MX) 부문이 각각 2조원대, 2조5000억원대 이익을 거두고, 영상디스플레이(VD)·가전 부문이 100억원 안팎의 영업적자를 낸 것으로 분석한다.

MX 부문은 스마트폰 출하가 줄어드는 4분기의 계절적 특성에 부합하는 실적을 낸 것으로 평가받는다. MX 부문의 연간 이익은 2022년 실적(11조3800억원)을 초과해 달성한 것으로 추측된다.

VD·가전·MX사업부를 포괄하는 디바이스경험(DX) 부문은 AI가 적용된 제품을 올해의 '돌파구'로 삼겠다는 전략이다.

증권가에서는 올해 삼성전자의 연간 영업이익이 35조원대에 달할 것으로 추정한다. 반도체뿐만 아니라 MX·디스플레이·가전 등 모든 부문에서 흑자가 예상되는 데 따른 것이다.

삼성전자는 오는 31일 사업부별 실적을 포함해 작년 4분기와 연간 확정 실적을 발표한다.

[최승진 기자]

반도체 감산효과로 재고 감소

4분기 연속 실적 개선 전망

D램 가격 석달 연속 오른데다

AI 확대로 HBM 품귀 빚을 듯

'흑자 열쇠' 낸드도 수요 개선

◆ 반도체 훈풍 ◆

3개 분기 연속 실적 개선에 성공한 삼성전자가 올해 반도체 업황 회복을 발판으로 연간 35조원대 영업이익을 달성하기 위해 시동을 걸었다.

최근 생성형 인공지능(AI) 열풍으로 고성능 반도체 수요가 확대되고 온디바이스 AI 확산으로 스마트폰·TV 등 완제품 판매에 대한 기대감이 커지면서 부품과 완제품의 '쌍끌이'를 기대하는 상황이다.

9일 삼성전자가 공개한 '2023년 4분기 잠정 실적'에 따르면 지난해 4분기 삼성전자 영업이익은 2조8000억원으로 분기 기준으로는 지난해 최대 폭을 기록했다. 이 같은 영업이익은 반도체를 담당하는 디바이스솔루션(DS) 부문의 실적 개선에 따른 것으로 풀이된다. 지난해 1분기 4조5800억원으로 불어난 DS 부문의 영업적자는 4분기에 2조2000억원까지 감소한 것으로 관측된다. 감산 효과로 메모리 반도체 고객사의 재고가 정상화되고 시장에서 수요가 개선된 데 따른 것이다.

시장에서는 올해 전망을 더 긍정적으로 보고 있다. 메모리 출하량이 늘고 평균판매단가(ASP)가 상승하는 흐름이 지속되고 있기 때문이다.

삼성전자를 비롯해 주요 메모리 업체의 감산 효과로 2년 넘게 하락했던 D램·낸드플래시 가격은 반등을 시작했다. 시장조사기업 D램익스체인지가 집계한 PC용 D램과 메모리카드, USB용 낸드플래시의 고정거래가격은 작년 10월 이후 3개월 연속 오르고 있다.

류영호 NH투자증권 연구원은 "PC·모바일 일부 고객사의 신제품 출시와 재고 축적 수요가 맞물려 반도체 수급이 좋아지고 있다"며 "전방 산업 회복에 따른 가동률 제고와 일반 메모리 수요 증가는 하반기 때 삼성전자에 가파른 실적 개선으로 연결될 것"이라고 내다봤다.

더블데이터레이트(DDR)5와 고대역폭메모리(HBM) 등 AI 시대에 필수인 고성능 D램 수요 역시 지속 증가할 것으로 전망된다. 특히 D램 여러 개를 수직으로 연결해 데이터 처리 속도를 높인 HBM은 AI 시장 확대로 공급 부족이 예상된다. 여기에 온디바이스 AI 시장의 성장세가 고용량·고성능 반도체 수요를 끌어올리고 있다.

이뿐만 아니라 낸드플래시 시장의 회복기가 가까워졌다는 점도 고무적이다. 시장에서는 지난해 4분기 삼성전자가 D램 부문에서 8000억원대 흑자를 거둔 반면 낸드플래시 부문에서 2조원대가 넘는 적자를 낸 것으로 보고 있다. 삼성전자가 DS 부문에서 흑자전환하기 위한 열쇠는 낸드플래시에 있다는 의미다.

반도체 업계 관계자는 "낸드플래시 시황이 올해 1분기 들어 개선되고, 가격 인상에 대해 고객사의 수용도가 높아지고 있다"며 "낸드플래시 수요 또한 미국을 중심으로 개선되는 흐름을 보인다"고 설명했다.

반도체 부문에서 실적이 오르는 분위기에 힘입어 삼성전자는 올해 1분기에도 작년 4분기 대비 영업이익 개선세를 이어갈 것으로 예상된다. 4개 분기 연속 실적 개선 흐름이 계속될 수 있다는 것이다.

삼성전자는 DS 부문뿐만 아니라 다른 사업부에서도 실적 반등을 예상한다. 시장에서는 작년 4분기 삼성디스플레이(SDC)와 모바일경험(MX) 부문이 각각 2조원대, 2조5000억원대 이익을 거두고, 영상디스플레이(VD)·가전 부문이 100억원 안팎의 영업적자를 낸 것으로 분석한다.

MX 부문은 스마트폰 출하가 줄어드는 4분기의 계절적 특성에 부합하는 실적을 낸 것으로 평가받는다. MX 부문의 연간 이익은 2022년 실적(11조3800억원)을 초과해 달성한 것으로 추측된다.

VD·가전·MX사업부를 포괄하는 디바이스경험(DX) 부문은 AI가 적용된 제품을 올해의 '돌파구'로 삼겠다는 전략이다.

증권가에서는 올해 삼성전자의 연간 영업이익이 35조원대에 달할 것으로 추정한다. 반도체뿐만 아니라 MX·디스플레이·가전 등 모든 부문에서 흑자가 예상되는 데 따른 것이다.

삼성전자는 오는 31일 사업부별 실적을 포함해 작년 4분기와 연간 확정 실적을 발표한다.

[최승진 기자]